东吴证券:给以巴比食物买入评级

发布日期:2024-11-02 浏览次数:162

东吴证券股份有限公司孙瑜,罗頔影近期对巴比食物进行商讨并发布了商讨求教《2024Q3事迹点评:门店业务抓续承压,团餐渠说念收入改善》,本求教对巴比食物给出买入评级,面前股价为16.11元。

巴比食物(605338) 投资重心 事件:公司发布2024年三季报: 2024Q1-3:公司终了营收12.10亿元,同比+2.04%;归母净利润1.94亿元,同比+25.68%;扣非净利润1.47亿元,同比+19.92%。 2024Q3:公司终了营收4.47亿元,同比-0.46%;归母净利润0.83亿元,同比+14.00%;扣非净利润0.59亿元,同比+6.06%。 门店业务抓续承压,开店放缓,团餐收入环比改善。24Q3公司特准加盟销售/直营门店销售/团餐渠说念销售远隔终了收入3.40/0.04/0.97亿元,同比-2.1%/-34.4%/+9.2%。1)门店业务:适度2024Q3末,公司加盟门店数目达到5286家,比Q2末净加多2家,其中新开门店231家,减少门店229家。24Q3加盟门店平均单店缺口瞻望高个位数。主要由于客流下滑、需求悲怆导致公司单店收入抓续承压,闭店数较多。公司在24Q3略放缓开店设施,聚焦改善单店模子,单店缺口环比收窄。2)团餐业务:24Q3收入环比改善,全体沉稳。 盈利武艺谨慎,扣非净利率升迁。公司24Q3归母净利率18.55%,同比+2.35pct;扣非净利率13.17%,同比+0.81pct。其中24Q3终了毛利率26.79%,同比-0.13pct,主因猪肉老本同比升迁。24Q3销售/处置/研发/财务用度率远隔为3.96%/8.83%/0.68%/-1.64%,同比-1.11/+2.19/-0.01/+0.13pct。销售用度率下落较多主因Q3开店节拍放缓,有关用度减少;处置用度主因公司阻隔股权引发策划,一次性计提用度1200+万元导致,剔除影响后处置用度率同比下落。归母净利率升迁较多主因公允价值变动影响。 盈利预测与投资评级:C端门店与B端团餐业务双轮发力,运行公司掀开永远空间。讨论到下流需求疲软,公司放缓开店节拍,咱们略下调2025-2026年盈利预测,同期因本年公司公允价值变动超预期,略上调2024年盈利预测。咱们瞻望2024-2026年公司归母净利润远隔为2.4/2.4/2.5亿元(上次为2.3/2.4/2.6亿元),同比+13.1%/-0.34%/+5.4%,对应PE为16x、16x、15x,保管“买入”评级。 风险辅导:早餐行业竞争加重,门店推广、销售不足预期,原材料价钱大幅波动,食物安全风险。

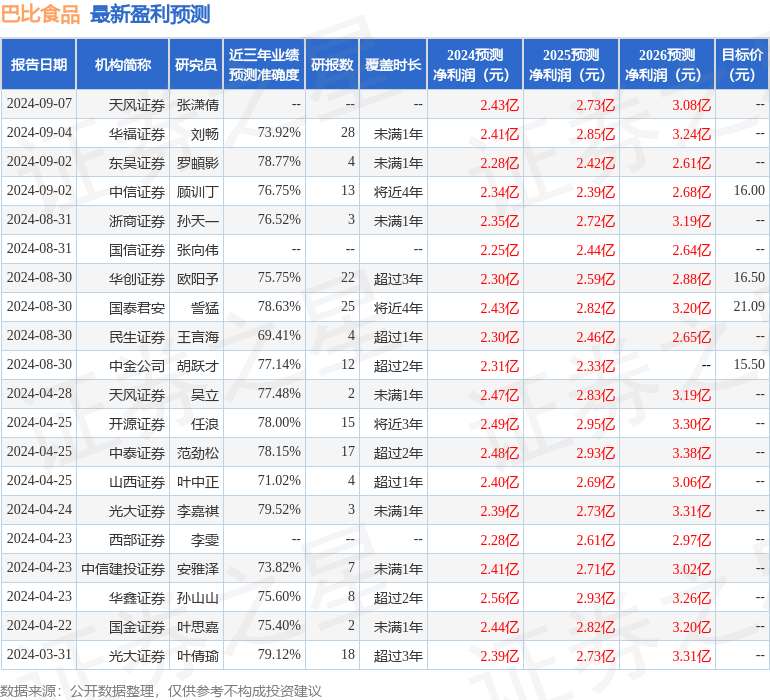

本站数据中心字据近三年发布的研报数据臆想,光大证券李嘉祺商讨员团队对该股商讨较为深远,近三年预测准确度均值为79.52%,其预测2024年度包摄净利润为盈利2.39亿,字据现价换算的预测PE为16.22。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级11家,增抓评级1家,中性评级1家。

以上现实为本站据公开信息整理,由智能算法生成,不组成投资提倡。